-

Column不動産投資

2024.2.12

キャップレートの仕組み

キャップレート(期待利回り)は通常、不動産市況の強弱を見るのに便利だといわれますが、

不動産賃貸を行うにあたっても参考になる指標です。

今回は、その仕組みをご紹介します。◆キャップレートは大都市では低く地方では高い

キャップレートとは「期待利回り」のこと。

不動産賃貸業者やデベロッパー、銀行、不動産アセットマネージャーなど、なんらかの形で不動産事業に携わっている人たちが不動産を保有するとしたら、どのくらいの利回りを期待しているのかを示しています。

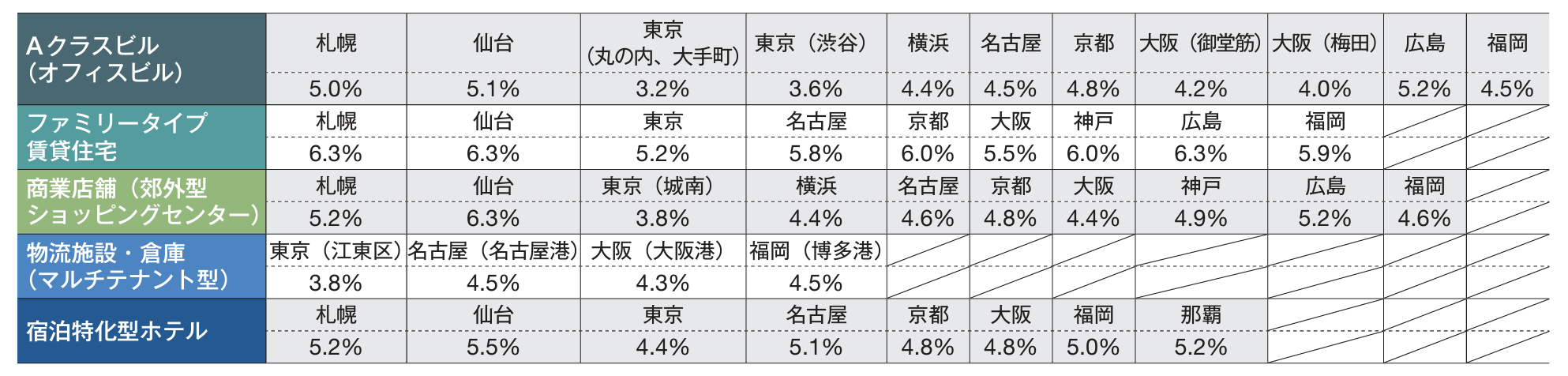

キャップレートはいくつかの機関から公表されています。

そのうちの一つが、多くの投資家が活用している、1999年4月から一般財団法人日本不動産研究所が調査・公表している「不動産投資家調査」のレポートです。

立地や築年にもよりますが、一般的にキャップレートは都心よりも地方で高くなるといった傾向があります。

キャップレート=純利益(NOI)÷不動産価格ですから、純利益が同じであれば、

不動産価格が高いほうがキャップレートは下がり、不動産価格が低いほうがキャップレートは上がります。

一方、不動産の適正価格の算出法の一つに、収益還元法があります。

計算方法は、「年間の不動産賃貸収益(純利益)÷利回り」。

例えば家賃収入で年間200万円の純利益が得られる物件があるとします。

計算式の「利回り」には通常、このキャップレートを用いられますので、仮にこれが5%だとしたら、200万円÷5%=4,000万円となり、この不動産物件の適正価格は収益還元法によれば4,000万円とされます。純利益が一定額であるとした場合、キャップレートが上昇すれば適正価格は低下し、キャップレートが低下すれば適正価格は上昇するという関係がわかります。

キャップレートは、投資家が不動産物件に対して期待している標準的な利回りなので、当然のことですが、実際に取引する際の利回り(取引レート)とは乖離が生じてきます。

例えば、「キャップレート>取引レート」ならば、期待する利回りに達していなくても(物件価格が高くても)購入していることになり、両者の乖離が拡大する方向にある時は、不動産市況が過熱気味と判断できますし、逆に、「キャップレート<取引レート」で両者の乖離が拡大する方向にある時は、不動産市況が低迷していると考えられます。◆不動産の取引価格は高止まり

オフィスビル、商業店舗、物流施設、宿泊特化型ホテルのいずれについても同様の傾向にあります。

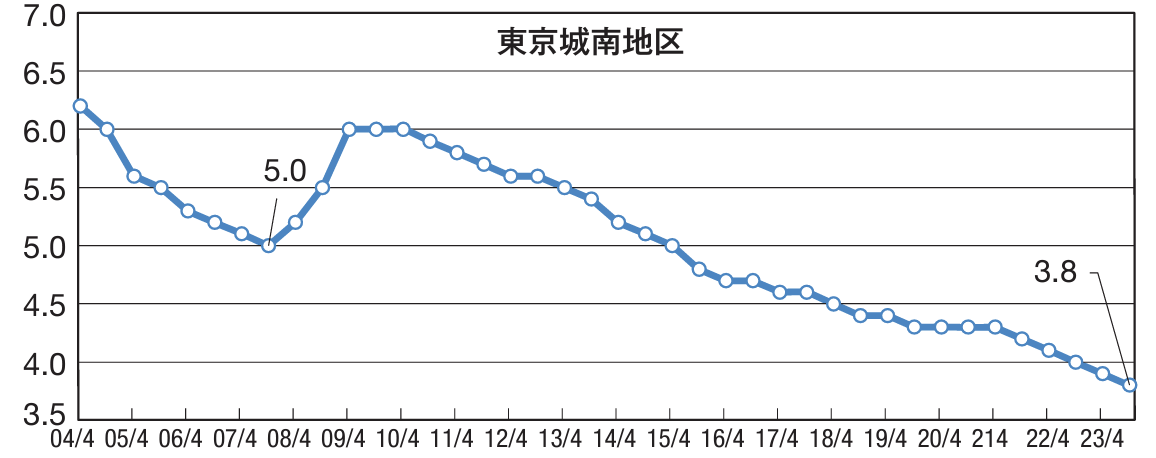

賃貸住宅(ファミリータイプ)のキャップレートは過去最低水準にある2000年前後から、リーマンショックが起こる2008年くらいまでの間、国内不動産業界はちょっとしたミニバブル期でした。

その時でも賃貸住宅(ファミリータイプ)のキャップレートは5%台でした。

それが今は3%台ですから、いかに国内不動産市況(不動産の取引価格)が過熱しているかがお分かり頂けると思います。では、これから不動産市況はさらに活況になるのか、それとも低迷に向かうのかを、取引レートとの比較から考えてみましょう。

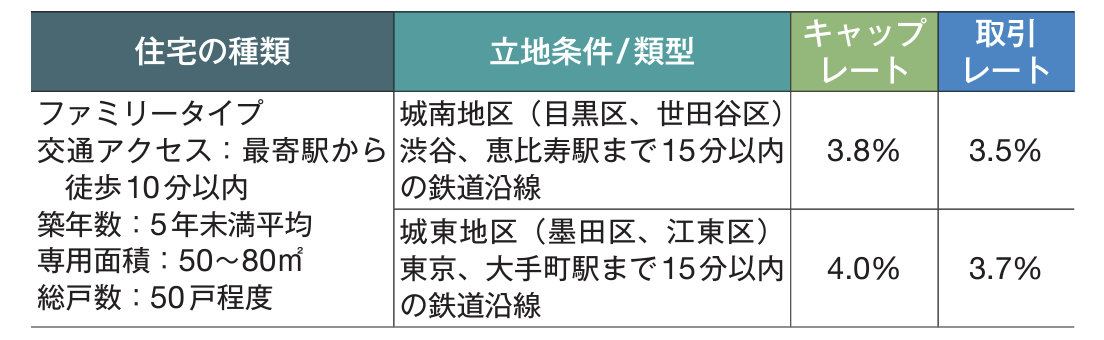

日本不動産研究所の2023年10月調査分の賃貸物件のキャップレートは、ファミリータイプで見ると3.8%です。

ここでいうファミリータイプとは、広さ50㎡~80㎡、築5年未満、駅徒歩10分以内、の物件を指しています。

東京・城南地区におけるファミリータイプの賃貸物件の取引レートは3.5%ですから、「キャップレート3.8%>取引レート3.5%」の状態になります。

ちなみに城東地区はキャップレートが4.0%で、取引レートは3.7%ですから、東京都内におけるファミリー向け賃貸物件はかなり過熱気味であるといえます。

◆長期金利の上昇に伴い期待利回りも上昇

はじめに「純利益が同じであれば」と書きましたが、実際には都心と地方では家賃水準が違いますから、経費はそれほど大きな差はありませんので、都心のほうが純利益は大きくなります。

都心では不動産価格が高いものの純利益も大きくなりますし、地方はその逆です。

また、賃貸用住宅よりも事業用不動産のほうが、価格が高いものの純利益も大きくなります。

ですが、都心のキャップレートが低く、地方は高くなる、あるいは賃貸用住宅より事業用不動産のキャップレートのほうが高くなるのはどうしてでしょうか?その理由は、キャップレートの中身を要素分解すると見えてきます。

キャップレートは、リスクフリーレート+リスクプレミアム+立地プレミアムで表現されます。

リスクフリーレートとは無リスク状態の金利水準のことで、日本では10年国債利回り、すなわち長期金利を用いるのが一般的です。リスクプレミアムは不動産を保有することで想定されるリスク量のことです。

この調査では、賃貸住宅のリスクプレミアムは算出されていませんが、オフィスビルのリスクプレミアム(本調査では2.8%)にだいたい0.5%程度を上乗せしたものと考えられており、それで計算すると3.3%程度になります。そして立地プレミアムは、立地条件の違いによるリスク差です。

当然、地方よりも都心のほうが客付けしやすいため、リスクは下がります。以上のようなしくみにより、キャップレートは立地、用途、不動産市況の状況によって変わってきます。

現状、リスクフリーレートに該当する長期金利は上昇ぎみで推移しています。

リスクプレミアムと立地プレミアムは、そう大きく変わるものではないので、今後のキャップレートを変動させるとしたら、長期金利がカギを握ることになります。今後、長期金利が上昇してくればキャップレートも上がってきますから、取引レート(物件価格)の動向次第で、純利益(賃料)を上げる圧力も高まってくるでしょう。

既存物件の賃料を上げるために、不動産管理会社の活動が大きな要因となることは間違いありません。

今後は、「賃料を上げる活動をする不動産管理会社」が選ばれる時代になるのではないでしょうか。

出所:一般社団法人日本不動産研究所第49回「不動産投資家調査」(2023年10月)の調査結果より

-

Favorite

- 電子契約解禁!不動産取引もデジタル取引へ 2022.9.1

- 路線価評価を認めず!?最高裁判決にみる問題と注意点 2022.8.14

メニュー閉じる

お電話でのご相談

受付時間:10:00-18:00(定休:火曜・水曜)

不動産売買、賃貸、仲介、建物管理、リフォームまで。

各専門のプロフェッショナルが集まる総合不動産企業

Column

CONTACT

お気軽にご質問、ご相談ください。

高額物件の売却についても

お気軽にご相談ください。

売却のパターン別査定が可能です。

ターゲットを明確にした最適な方法による

販促活動で高い成約率を実現します。

03-6438-9726

03-6438-9726 WEBでご相談

WEBでご相談 資料請求

資料請求